堅調なIPO市場、90年代ITバブルとの違い

ハイテクバブルの崩壊から約20年が経つが、ペット用品大手ペッツ・ドット・コムは、依然として1990年代の行き過ぎた新規株式公開(IPO)の象徴となっている。同社が2000年に上場した時、累計売上高は600万ドルを下回り、設立後1年にすぎなかったが、それでも時価総額は3億ドルを超えた。何と株価売上高倍率(PSR)は50倍を超えていた。しかし、1年もしないうちに同社は破綻した。同社の最高経営責任者(CEO)だったジュリー・ウェインライト氏は、高級ブランドの中古品販売サイト、ザ・リアルリアル(REAL)を2011年に設立した。6月28日に上場し、公開価格は20ドル、時価総額は16億5000万ドルとなった。PSRは約8倍と健全である。

現在とハイテクバブルの類似点は多い。2019年のIPOによる資金調達額は、2000年の約970億ドルを超える過去最高水準に達する可能性がある。しかし、ウェインライト氏やIPO投資家は以前よりも賢明になっている。リアルリアルにはペッツ・ドット・コムになかった要素が数多く存在する。創業から8年を超え、2018年の売上高は2億740万ドル(前年比55%増)、取引件数は160万件(同42%増)だった。6月に上場したペット用品オンライン販売会社チューイー(CHWY)はハイテクバブルを連想させる。しかし、同社もペッツ・ドット・コムとは違う。同社は2011年設立で、2018年の売上高は35億ドルと前年比68%増だった。

IPOの復活は、創業をめぐる投資家や起業家の姿勢の変化、豊富な未上場の成熟企業、成長ストーリーへの渇望を反映している。単純にIPO市場は成長したとも言える。1999年に上場したハイテク企業の設立年数の中央値は4年だったが、昨年は12年だった。投資家は現在、売上高が大きく、高い成長率を有する堅実な企業を求めている。

今年のIPOの成功例は多く、代替肉メーカーのビヨンド・ミート(BYND)、写真共有サイトのピンタレスト(PINS)などがある。これらの銘柄はIPO後も堅調なパフォーマンスを上げている。法人向けハイテク企業は特に選好されており、テレビ会議システムのズーム・ビデオ・コミュニケーションズ(ZM)、ITシステム監視サービスのページャーデューティー(PD)、コンテンツ配信ネットワークのファストリー(FSLY)、セキュリティー対策ソリューションのクラウドストライク・ホールディングス(CRWD)が素晴らしいスタートを切った。ビジネス用チャット大手のスラック・テクノロジーズ(WORK)も需要が大きい。なお、スラックは新株を発行しない「直接上場」を実施した。これらの銘柄の株価は全て上場初日に大きく上昇し、IPO価格を上回る水準で推移している。

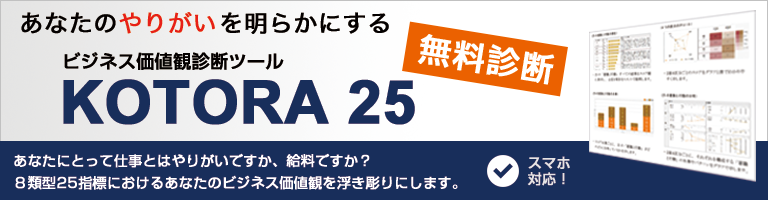

近い将来IPOを予定している主要企業

IPO調査会社ルネサンス・キャピタルのキャスリーン・スミス氏は、現在のトレンドが続けば、2019年のIPOによる資金調達額は過去最高に達する可能性があると語る。その理由は「力強いリターン」だという。同社が運用する上場投資信託(ETF)のルネサンスIPOは、最近のIPOに基づくインデックスを追跡しており、年初来の上昇率が35%に上る。フロリダ大学でIPOを研究するジェイ・リッター教授によると、今年のIPO銘柄は上場初日の平均リターンが2000年以降で最高となっている。以下ではIPO復活の要因を詳細に分析し、現在のトレンドが続く可能性が高い理由を見ていく。

• 堅実なIPO市場の背景

ユニコーン企業(企業価値が10億ドルを超える未上場企業)の供給:多くの新規上場企業は10年以上にわたって事業を継続している。また、ベンチャーキャピタルの投資は減速していない。ピッチブックNVCAベンチャー・モニターによれば、過去10年のベンチャー投資額は6280億ドルを超え、昨年は過去最高の1321億ドルに達した。

魅力的成長ストーリー:最近のIPO市場で目立つのは、グロース企業のバリュエーションの高さだ。特に法人向けハイテク企業では、多くの企業で今年の予想売上高に対する株価売上高倍率(PSR)が25~30倍となっている。株価収益率(PER)ではなく、PSRであることに注意してほしい。実のところ、黒字企業はわずかである。IPOコンサルタント会社、クラスVグループのリセ・バイヤー氏は、「投資家はリスクよりも追加リターンを重視している」と語る。

一部の有名ハイテク企業は成熟期に達し、成長率が低下している。アップル(AAPL)の売上高は減少傾向にある。フェイスブック(FB)やグーグル親会社のアルファベット(GOOGL)は10%台後半~20%台前半の成長率を維持しているが、規制強化の壁にぶつかっている。対照的に、新規公開されたズームの年間売上高は100%以上のペースで伸びている。しかも、同社は黒字である。予想PSRはフェイスブックの8倍弱に対し、ズームは45倍となっている。

浮動株の不足:多くの新規上場企業の浮動株は少ない。ズームのIPOで公開された株式は完全希薄化後株式数の8%相当にとどまり、うち半数は既存株主が保有していた株式だった。そのため、機関投資家が保有できる株式は少数にとどまり、大きなポジションを取るには割高な金額を支払う必要があった。ズームの株価は4月のIPO以降で150%上昇している。

クラウド:クラウドソフトウエア企業のバリュエーションが高いのは偶然ではない。こうした企業は、過去のスタートアップに比べて少ない資本で大規模な事業を実現できる。世界中の顧客とクラウドを通じて接触しつつ、インフラはアマゾン・ウェブ・サービスに外注することが可能だ。低コストで速やかに成長し、小規模なチームで大きな市場にアクセスする。新たな手法によって採算性が高まり、バリュエーションが上昇した。

スラック、ページャーデューティー、クラウドストライク、ズーム・ビデオ、セキュリティーサービスのゼットスケーラー(ZS)、プロジェクト管理ソフトのアトラシアン(TEAM)、ID管理サービスのオクタ(OKTA)、検索エンジンを手掛けるエラスティック(ESTC)、データベース・プラットフォーム開発のモンゴDB(MDB)は、いずれも年間売上高の伸びが30%以上だ。これらの企業のバリュエーションは全て高水準である。この業界の上場企業候補としては、ルーブリック(クラウドストレージ)、フレックスポート(クラウドベースの物流)、スノーフレーク・コンピューティング(クラウドベースのデータウエアハウス)、スクエアスペース(ウェブホスティング)が挙げられる。どの企業も非公開市場での評価額は10億ドルを大幅に上回る。

• 今後の見通しとリスク

ある大手金融機関のハイテク、メディア、通信業界担当責任者は、「過去最多の非上場大手企業が上場を必要としている」と述べる。同氏によれば、IPOで10億ドル以上を調達するのは、例年は2~3社だが、昨年は13社で、今年は昨年以上になる見込みだという。シェアオフィス大手のウィーワークの評価額は既に470億ドルに上る。同社はIPO申請を非公開で証券取引委員会(SEC)に提出しており、年内に上場する可能性が高い。料理宅配サービスのポストメイツとトレーニング用バイクのペロトン・インタラクティブも、同様にIPOを申請している。

企業向けソフトウエア業界では、「顧客体験マネジメント」を手掛けるメダリアが6月下旬にIPOを申請しており、次のIPO銘柄になるとみられる。世界最大のユニコーン企業、バイトダンス・テクノロジー(字節跳動科技)のIPOも待望されている。同社は動画アプリ「TikTok」を運営する中国企業で、現在の予想評価額は750億ドルに上る。ただし、中国のユニコーン企業による米国上場は、米中の貿易摩擦の影響を受ける可能性がある。

浮動株の少なさは今後のリスクとなるだろう。インサイダー(内部関係者)のロックアップ(売却制限)期間が満了すると、株式が市場に放出されて供給が増える。投資家の需要が供給に追いつかなければ、株価は売り圧力に直面する。しかし、IPOにとって最大のリスクは市場全体のリスクと変わらない。経済をめぐる懸念、貿易戦争、地政学的な脅威は、高リスク・高成長銘柄を回避する原因になる。大規模なIPOが期待外れに終わり、市場の減速につながる可能性もあり得る。割高なソフトウエア企業は、高成長企業が相次いで予想を下回る決算を発表し、業績見通しが悪化するリスクを抱えている。

IPO市場は気弱な人には向かないが、今は1999年ではない。現在の上場企業候補は、非上場のまま何年も事業を築いてきた。成長に飢えた投資家にとっては、若い企業の株式を手に入れるチャンスだ。この状況が続く限り、IPOは好調を維持するだろう。

以上、バロンズより要約・引用しました。https://www.barrons.com/articles/the-realreal-is-no-pets-com-todays-ipo-market-is-not-the-dot-com-bubble-51561748039

おすすめ記事

-

1

1 -

独立社外取締役(コーポレートガバナンス・コード)について

コーポレートガバナンス・コード 2014年6月にとりまとめられた「『日本再興戦略 ...

-

2

2 -

独立社外取締役(コーポレートガバナンス・コード)の独立性基準について

独立社外取締役(コーポレートガバナンス・コード)の独立性基準 2014年6月にと ...

-

3

3 -

これまでの社外取締役/社外監査役の属性・兼任等の状況と、今後の 独立社外取締役(東証ベース)の選任についての調査・考察

株式会社コトラによる社外役員実態報告について 人材ソリューションカンパニーの株式 ...

-

4

4 -

職場の同僚と理解し合えないのは性格の不一致~人間関係に現れる価値観のちがい 組織理解vs他者理解~

職場の人間関係におけるアプローチについて、価値観の多様性から考えてみます。 相 ...

-

5

5 -

バブル体験の有無が価値観の差~70年代生まれと80年代生まれの価値観にみる世代ギャップ~

上司が、部下に的確に仕事をしてもらうために知っておくべきこと 「今の若いものは、 ...